Mysteel:焊接钢管2022年市场回顾与2023年展望-冬去春来 静待花开

概述:2022年,焊接钢管行业同钢铁行业一起经历了跌宕起伏的一年。世纪疫情伴随俄乌冲突,国际局势风云变幻,美联储连续多次大幅加息,世界经济面临严重的衰退风险。国内经济亦受到疫情及增长动能不足的影响,房地产投资大幅下行,粗钢产量及钢材需求明显下滑,同时需求结构出现明显的结构性调整,建筑用钢需求占比下降,制造业用钢需求占比提升。

2022年以来,焊管价格整体呈现先强后弱走势,全年均价大幅下移,即期利润虽表现尚可,但焊管生产企业多数面临亏损困境,焊管产量、库存均呈现逐步下滑态势。从今年的产能变化来看,我国今年产能新增之路有所放缓,价格大幅下行使得焊管生产企业以控产量、低库存、快周转为主要经营思路,区域布局扩张基本告一段落,品牌之间的竞争也似乎从“白热化”竞争转到温和竞争,“价格战”经营思路有所改观,企业竞争重点向品牌力、服务能力等综合实力转向。

展望2023年,经历了几轮大级别的调整之后,一方面下游企业对价格认可度有所提高,另一方面,在新的经济增长压力下,货币政策导向趋于宽松,房地产政策底逐步显现,市场也迎来了新的期待。对于2023年需求而言,随着疫情防控政策的优化,物流运输将更加通畅,经济将有望迎来新一轮复苏,水利、电力、城市管网改造等新型基础设施建设将成为钢管需求新的增长动力,同时,钢结构产量发展快速增长,或为钢管需求带来持续增量,房地产投资虽有所放缓,但随着各项政策效果逐步显现,2023年房地产销售有望逐步回暖,房地产将逐步进入到健康平稳发展阶段,焊管市场需求或仍值得期待。

一、价格与利润情况

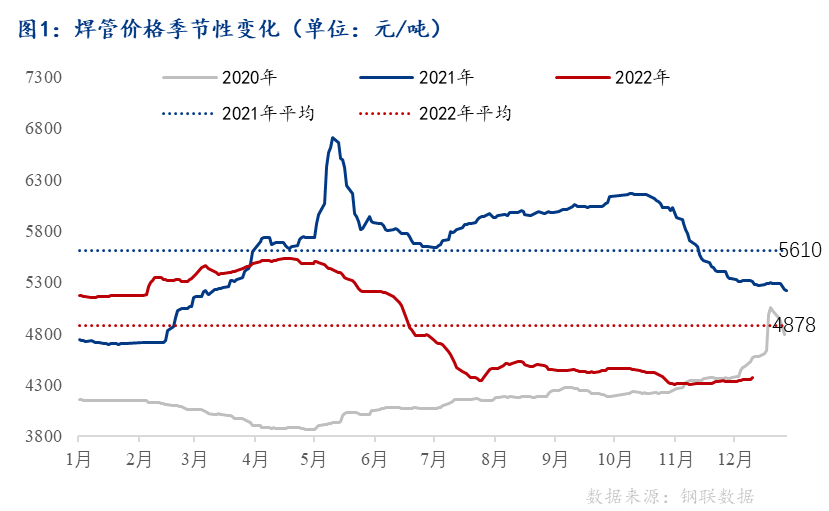

1、2022年焊管全年均价明显下移

焊管价格上半年先扬后抑,下半年窄幅震荡。2022年以来,焊管价格整体呈现前高后低态势,5-7月价格出现大幅下行,下半年价格整体呈现弱势整理,2022年全年均价为4878元/吨,较2021年全年均价下降732元/吨。目前来看,焊管价格仍处在历史价格中位线附近。

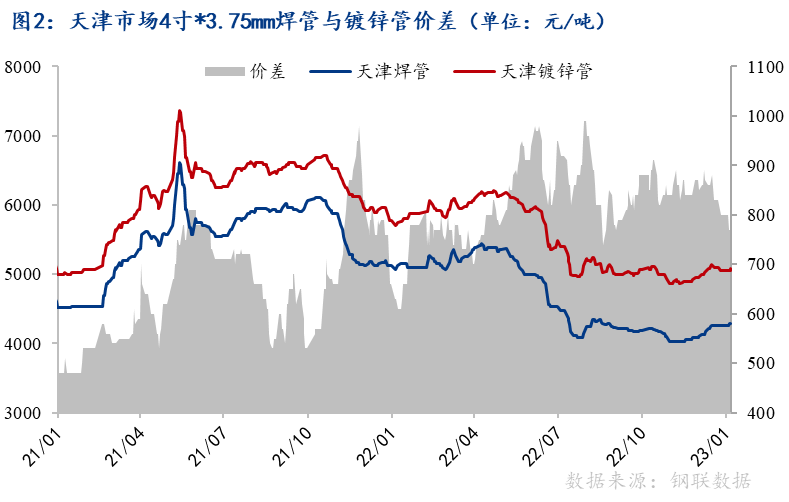

2、焊镀价差维持高位 利润有所分化

从焊管与镀锌管价差来看,2022年焊管与镀锌管价差基本在800元/吨一线震荡,上半年焊镀价差一度接近千元,下半年整体波动不大;

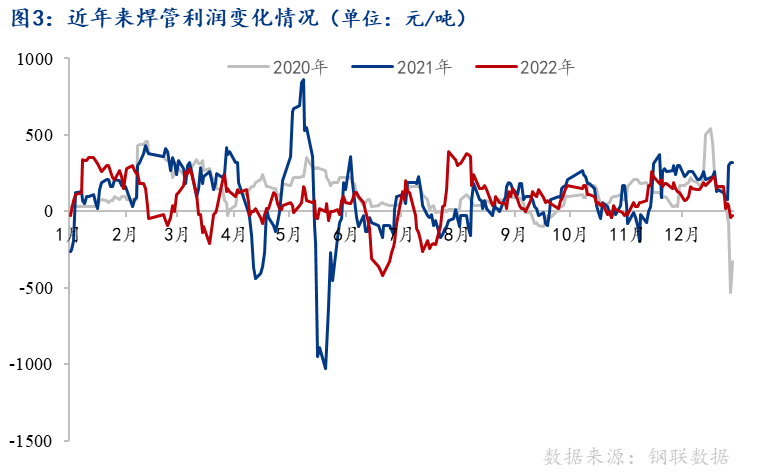

焊管、镀锌管利润分化明显,2022年焊管年平均利润75元/吨,同比下降15元/吨;镀锌管利润为185元/吨,同比增长103元/吨;从全年变化来看,焊管利润波动较大,整体呈现前低后高态势,上半年利润表现波动明显,高低振幅较大,下半年整体利润较为稳定。

焊管、镀锌管即期利润表现尚可,但企业经营效益整体偏差。从行业效益来看,在钢铁价格下跌的大背景下,企业库存亏损较大,在即期利润表现尚可的情况下,全年整体效益仍较差。

二、供给端

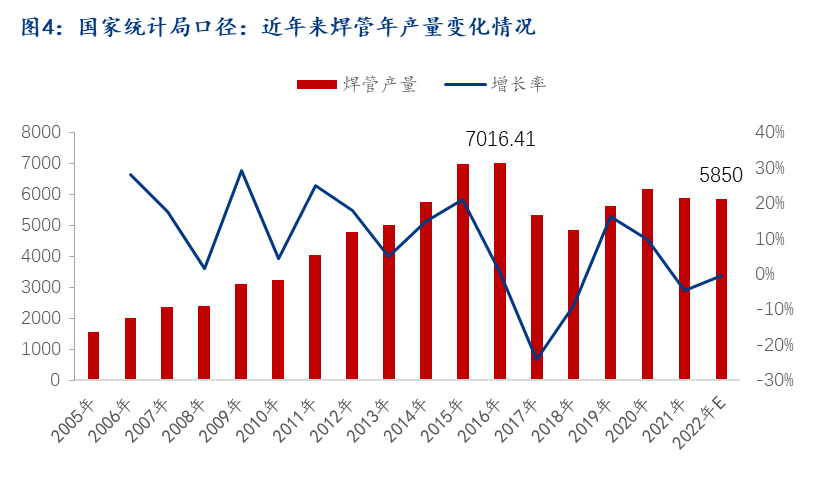

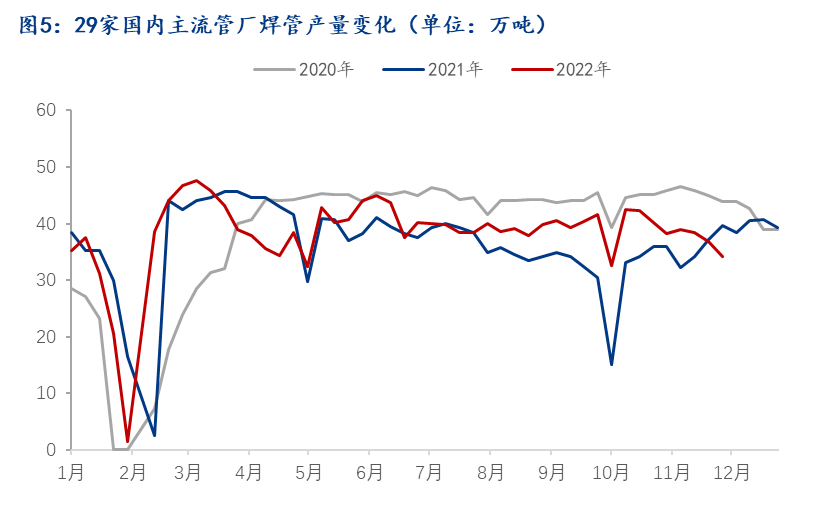

1、全年产量小幅下降 管厂维持低产控风险

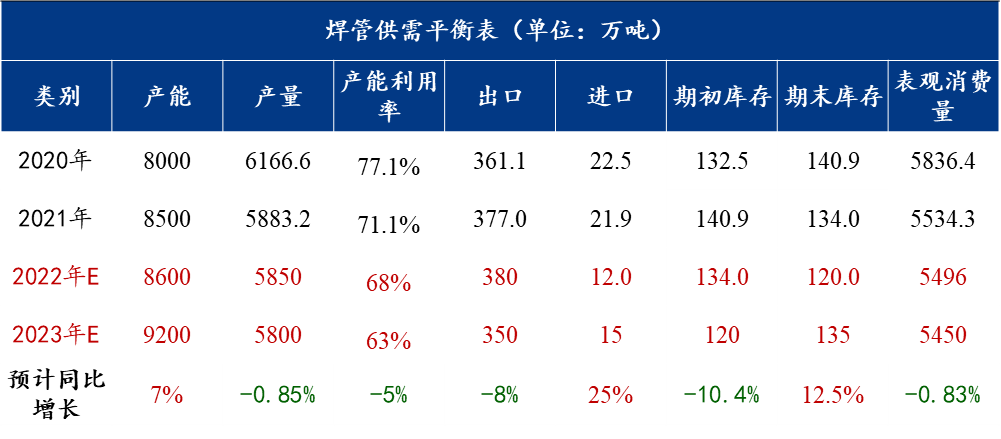

今年全国焊管产量整体呈前高后低的下降趋势。据Mysteel全样本调研数据显示,2022年我国焊管产量为5513万吨,同比减少18万吨,降幅为0.33%;预计国家统计局口径今年焊管产量约在5850万吨,同比减少33万吨;从产量结构来看,小规模管厂产量同比明显下降;中大型管厂产量同比相对稳定;从产品结构上看,细分品种产量出现结构性变化,直缝焊管、螺旋管产量出现下降,方矩管产量增幅较为明显。

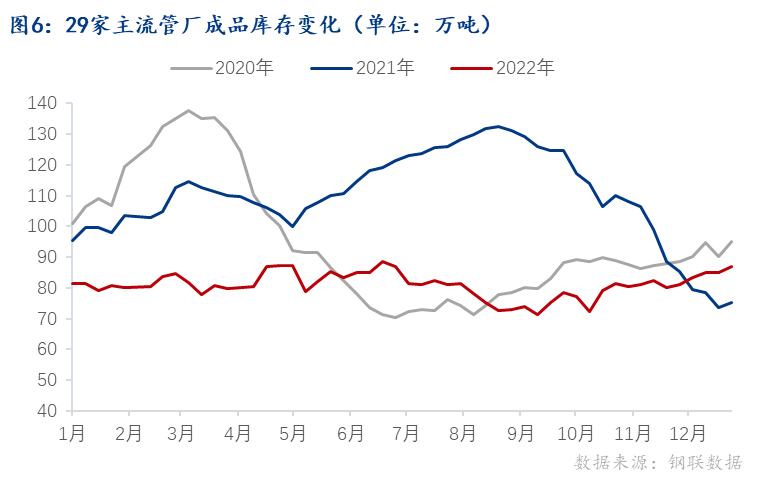

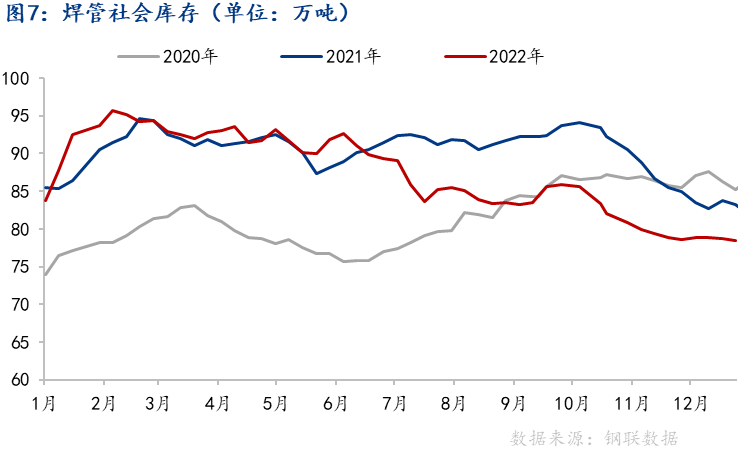

2、管厂库存及社会库存同比明显下降

管厂主动去库。管厂库存全年大部分时期均大幅低于去年同期,管厂主动控制库存应对价格下行风险,生产端也是根据库存情况灵活排产;

贸易商被动去库。社会库存前高后低,面对价格大幅下行,商家多采用“短平快”打法,视销售情况不断降低库存。

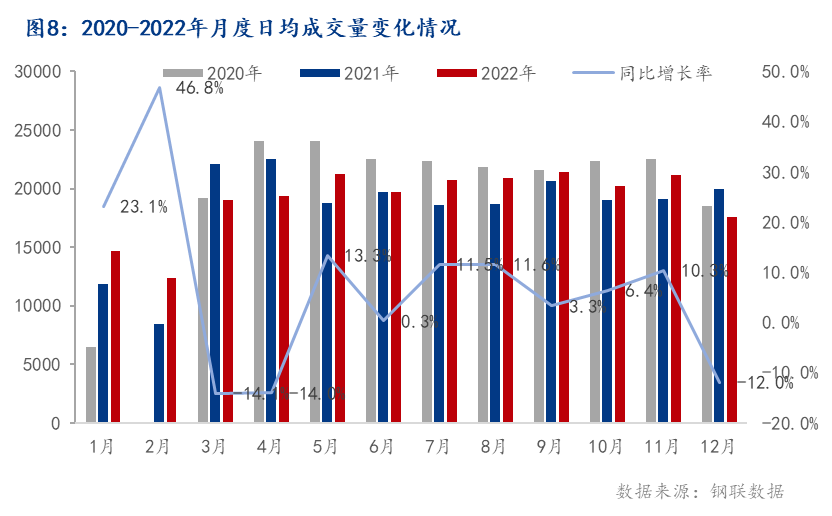

三、成交前低后高 淡旺季转换规律弱化

上半年受疫情多点爆发及价格大幅下行的影响,“金三银四”旺季落空,下半年需求整体好于前年同期水平,但11月中下旬需求快速下滑,12月受疫情及冷空气因素影响,下游工地提前停工,需求大幅下行。

全年来看,房地产施工项目数下滑严重影响镀锌管需求,电力、水利、市政护栏等基础设施建设对冲了部分因房地产投资下滑的影响。

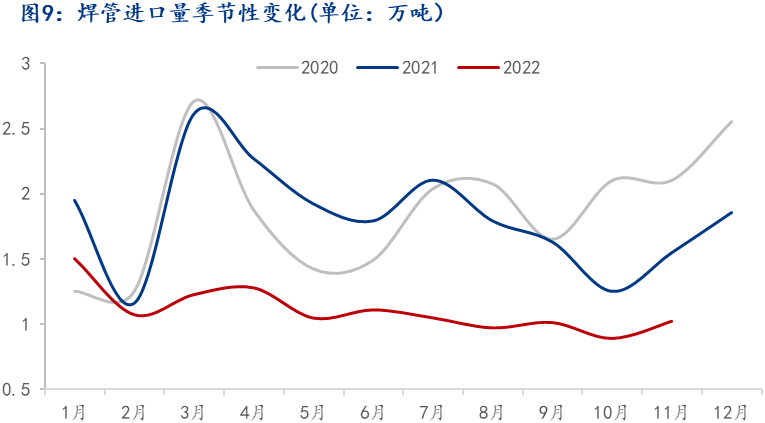

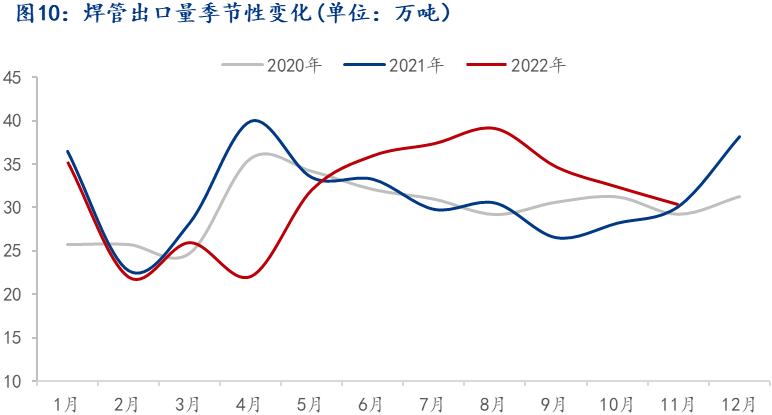

四、焊管进口大幅下降 出口同比增长

2022年我国焊管月均进口量全年维持在1万吨左右的水平,出口量随汇率波动明显。2022年1-11月我国焊管进口量为12.22万吨,同比下降39.03%。2022年1-11月我国焊管出口量为347.11万吨,同比增长2.30%。2022年1-11月我国焊管净出口量为334.88万吨,同比增长4.89%。究其原因,人民币汇率变化对焊管出口影响较大,下半年随着美元走强,我国焊管价格优势显现,全年出口总量实现同比增长。

我国焊管主要出口国家为菲律宾、缅甸、印尼、秘鲁、焊管,主要以东南亚、南美等发展中国家为主;主要进口地为日本、焊管、德国、中国台湾、瑞士,主要以发达国家和地区为主。

六、2023年市场展望

价格预判:2023年焊管全年均价将继续下移,整体或呈现箱体震荡格局,预计焊管全国均价波动区间在3800-4600元/吨,全年均价4200元/吨。

1、2023年需求仍具韧性 需求结构或持续变化

2023年钢结构及基建领域管网、护栏、水利、电力仍将有一定需求增量,同时在全球地缘政治紧张的环境下,能源安全保障要求下石油、天然气开发及输送等领域用管需求仍有增量,但值得注意的是,房地产领域用管需求上半年或下降明显,在多项政策加持下,下半年房地产投资有望触底回升,全年房建领域用钢需求降幅有限,2023年需求仍具韧性,但不同品种钢管仍会出现结构性变化。

2、产能持续扩张 产品结构不断优化

2023年焊管产能将持续新增,长流程钢厂逐步入局,行业竞争加剧难以避免;供给结构持续变化,受下游需求变化的影响,直缝焊管产能利用率或继续下滑,方矩管、螺旋管产量或有回升,在管厂灵活排产的情况下,供给端或很难给价格带来较大压力。

3、带钢产能过剩 价格或长期承压

带钢价格或长期受产能过剩制约,利润难以回归前期水平,管带价格联动或有所减弱;2022年样本企业带钢产量约为9422万吨,同比下降近400万吨,产能为16336万吨,新增1859万吨。产能利用率从67.7%降至57.7%,同比下降10个百分点。2023年带钢市场整体供应或仍较为宽松,随着疫情防控政策不断优化,民用领域消费或迎来增长,但整体预计2023年带钢仍将供过于求,对价格的长期压制仍然存在。

2023年核心逻辑仍将是全球经济不确定性对国内的扰动,美元计价的全球大宗商品价格仍处在下行趋势之下,但国内逆周期调节政策不断加码,钢材价格在经历2022年的大幅调整后,主逻辑将逐步回归产业基本面,2023年国内钢管市场仍有阶段性机会。

操作建议:管厂控制生产节奏,丰富原料采购方式,加快库存运转,提升服务能力;贸易环节保持视销售情况维持合理库存,稳健经营,不赌行情。

- 上一篇:每日钢市:期钢上涨,钢坯涨40,钢价偏强运行 2023/1/12

- 下一篇:Mysteel早读:冷热板卷市场2023年展望,7省市公布G 2023/1/12